Seznam IAS/IFRS k dlouhodobému majetku

IAS 1 – Prezentace účetní závěrky

IAS 8 –Účetní politiky, změny v účetních odhadech a chyby

IAS 16 – Pozemky, budovy a zařízení

IAS 17 – Leasingy

IAS 23 – Výpůjční náklady

IAS 36 – Snížení hodnoty aktiv

IAS 38 – Nehmotná aktiva

Uznávání a členění dlouhodobého majetku

Uznání = prvotní zanesení majetku do účetnictví („recognition“)

Položka, aby byla uznána jako dlouhodobý majetek:

– musí splnit kritéria koncepčního rámce

– neexistuje peněžitá hranice

– rozhodující je výše doby ekonomické životnosti (hranice 1 roku či 1 provozního cyklu)

– základní členění:

– aktiva oběžná

– aktiva stálá

– stálá aktiva:

– dlouhodobá hmotná aktiva

– dlouhodobá nehmotná aktiva

– finanční investice (dlouhodobého charakteru)

Dlouhodobý hmotný majetek

Ilustrativní vzory tříd:

– pozemky

– budovy

– stroje

– lodě

– letadla

– motorové dopravní prostředky

– nábytek a příslušenství

– kancelářské zařízení

Účetní jednotka má povinnost roztřídit svůj dlouhodobý hmotný majetek do tříd podle charakteristických vlastností tak, aby vždy pro danou třídu vybrala vhodný model oceňování.

Odlišnosti ve vymezení dlouhodobého hmotného majetku

– IAS/IFRS versus české účetnictví – odlišné chápání náhradních dílů významné povahy:

– významné náhradní díly jsou součástí dlouhodobého hmotného majetku, pokud společnost očekává, že budou užívány déle než 1 účetní období

– příklad: letadlo a jeho motory (příklad v IAS 16)

– tyto náhradní díly se oceňují podle komponentního přístupu

Dlouhodobý nehmotný majetek

– nepeněžní aktivum které nemá hmotnou podstatu a je drženo po dobu delší než běžný provozní cyklus či 1 rok

Do dlouhodobého nehmotného majetku patří:

– patenty, ochranné známky, autorská práva, licence, koncese, software, goodwill (externě pořízený)…

– externě pořízeným goodwillem se rozumí rozdíl mezi pořizovací cenou podniku a jeho účetní hodnotou (resp. sumou individuálně oceněných položek majetku a závazků) – vzniká pouze při prodeji podniku (resp. při převodu podniku)

Do dlouhodobého nehmotného majetku nepatří:

– zřizovací výdaje (nesplňují definici aktiva), výdaje na školení, výdaje na reorganizaci, výdaje na reklamní a propagační činnost

– operační systém (ačkoliv je to software) je součástí dlouhodobého hmotného majetku (spolu s počítačem – protože bez něho počítač /tedy dlouhodobý hmotný majetek/ nemůže fungovat)

Uznávání u dlouhodobého nehmotného majetku ve vlastní režii

– často vzniká spor, zda položka přinese ekonomický prospěch nebo zda je spolehlivě ocenitelná (tj. zda ji lze uznat jako dlouhodobý majetek)

– fáze tvorby nehmotného aktiva:

a) výzkum (získávání nových poznatků, vyhodnocování výsledků zkoumání, hledání alternativních zdrojů a procesů)

b) vývoj (veškeré činnosti, které připravují výsledky výzkumu pro aplikaci v provozu)

– výdaje na vývoj je možné aktivovat, pokud jsou splněny dané podmínky

– pokud výzkum a vývoj nelze oddělit, je nutné veškeré náklady na výzkum a vývoj ponechat v provozních nákladech běžného období (tj. nelze aktivovat)

– pokud lze oddělit vývoj od výzkumu, pak náklady na vývoj je možné aktivovat pouze za těchto podmínek:

1. aktivum bude možné využívat či prodat

2. podnik má záměr aktivum využívat či prodat

3. podnik je schopen aktivum ocenit, využívat nebo prodat

Dle US GAAP nelze dlouhodobý nehmotný majetek ve vlastní režii aktivovat.

Oceňování dlouhodobého hmotného a nehmotného majetku

a) ocenění v okamžiku uznání (výchozí ocenění)

b) ocenění ke konci rozvahového dne

c) ocenění v průběhu ekonomické životnosti

Ocenění v okamžiku uznání

– používá se základní oceňovací báze = pořizovací náklady

a) při koupi = nákupní cena včetně přímo přiřaditelných nákladů

b) při výrobě = vynaložené vlastní náklady (skutečné či kalkulované)

c) při leasingu = reálná hodnota či současná hodnota minimálních leasingových splátek (nižší z nich)

d) výměna za podíl na vlastním kapitálu = účetní hodnota postoupeného aktiva

Přímo přiřaditelné náklady

– náklady na přípravu místa

– náklady na přepravu a manipulaci

– náklady na instalaci a montáž

– náklady na testování funkčnosti aktiva…

– další náklady lze aktivovat pouze za splnění specifických podmínek dle zejména IAS 16

– aktivovat lze pouze ty výpůjční náklady, které přímo souvisí s pořízení majetku a jsou snadno identifikovatelné

– některé náklady naopak nesmí vstoupit do pořizovací ceny aktiva

– US GAAP mají shodné nároky na ocenění aktiv

Ocenění ke konci rozvahového dne

a) model historické ceny

– ocenění v pořizovacích nákladech je snižováno o oprávky a ztráty ze snížení hodnoty (tj. oprané položky)

– v praxi se tento model vybírá pro automobily…

b) model přecenění

– každou třídu majetku lze přecenit směrem nahoru i dolu, ale pouze v případě, že pro tuto třídu je k dispozici spolehlivě měřitelná reálná hodnota

– v praxi se tento model vybírá především pro budovy

Model přecenění

V případě tohoto modelu dochází k pravidelnému přecenění při každé významné odlišnosti reálné hodnoty od hodnoty uvedené v rozvaze (minimálně ke dni uzavření účetnictví).

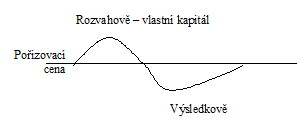

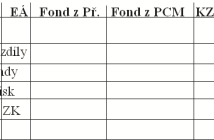

Pří růstu hodnoty nad pořizovací cenu se přeceňuje rozvahově (to složky vlastního kapitálu – „fondy z přecenění“), při následném poklesu maximálně až na úroveň pořizovací ceny stále ještě rozvahově. Při poklesu hodnoty pod hodnotu pořizovací ceny se přeceňuje hodnota majetku výsledkově. Při růstu hodnoty z hodnoty pod pořizovací cenu na úroveň pod pořizovací cenou se přeceňuje výsledkově (tj. zde do výnosů).

=> je tedy vždy nutné respektovat minulé události

Zúčtování přecenění v rámci vlastního kapitálu

„Přírůstek z přecenění může být převeden přímo do nerozdělených zisků, pokud je realizován (tj. odepisován /opotřebováván/ či prodán). Jinak je přírůstek z přecenění evidován v položce „fond z přecenění“. Převod zisku z fondu do nerozdělených zisků v případě realizace se neprovádí přes výsledovku.“

Model historické ceny

Ztráty ze snížení hodnoty (opravné položky) = v případě, že existuje náznak, že by hodnota, ve které je aktivum vedeno v účetnictví, mohla být snížena, musí podnik provést odhad zpětné získatelné částky.

Zpětně získatelná částka = vyšší z hodnoty užívání a čisté prodejní ceny

Hodnota z užívání = současná hodnota odhadovaných peněžních toků z aktiva za dobu používání

Ztráta ze snížení hodnoty = pokud zpětně získatelná částka < účetní hodnota

Ztráta ze snížení hodnoty se účtuje výsledkově.

Ocenění v průběhu ekonomické životnosti

Technické zhodnocení

Další náklady se mohou stát součástí ocenění těchto aktiv jen tehdy, pokud se zlepší jejich výkonnost (zvýší se životnost, zkvalitní se výstupy) a podnik bude mít větší ekonomický užitek (pokud ne, pak se technické zhodnocení účtuje do nákladů běžného období).

Opravy a udržování

Dle IAS/IFRS i US GAAP je možné aktivovat pouze generální opravy (rozsáhlé opravy, které prodlužují ekonomickou životnost majetku).

Ocenění dlouhodobého nehmotného majetku

Při prvotním uznání = pořizovací náklady

Dále = nehmotná aktiva s určitou dobou použitelnosti by měla být po tuto dobu odepisována dle modelu, který odráží spotřebu ekonomických užitků daného aktiva.

Nehmotná aktiva s neurčitou dobou použitelnosti se neodpisují, ale v každém období se testují na snížení hodnoty dle IAS 36 (tj. zjišťovat zpětně získatelnou částku v porovnání s účetním oceněním – obdobně jako u dlouhodobého hmotného majetku).

Odepisování dlouhodobého hmotného majetku

Je nutné identifikovat:

a) odepsatelnou částku (= pořizovací cena – zbytková hodnota)

b) dobu použitelnosti (= odhadnutá doba ekonomické životnosti)

Zbytková hodnota je hodnota aktiva v době, kdy již není schopno plnit svůj ekonomický účel.

Změny v odhadu řeší IAS 8 – jde o změny odhadu, nikoliv účetní chybu…

Metody odpisování

a) časové metody

– lineární

– SYD

– DDB

b) výkonové metody

c) smíšené metody

Pokud opotřebení je závislé na výkonu, je vhodné zvolit výkonovou metodu odepisování. Pokud je opotřebení závislé spíše na času, je vhodné zvolit časovou metodu odepisování.

Likvidace a vyřazení dlouhodobého hmotného majetku

Dle IAS 16 se pozemky, budovy a zařízení vyloučí z rozvahy při vyřazení či pokud se neočekávají žádné ekonomické užitky z používání.

Jedná se o gain (loss) nikoliv o revenue (expense).