Devizové futures jsou novějšími termínovanými obchody. Tyto obchody se začínaly rozvíjet společně s opcemi až v 70. letech, impulsem k tomu byl rozpad Brettowoodského systému (1973), kdy nastala éra plovoucích kurzů.

- Devizové futures byly poprvé použity v roce 1972 na burze v Chicagu.

- Zásadní odlišnost od forwardů je to, že jde o burzovní operace, jedná se o vysoce likvidní trhy – velice rychle odrážení dění na trhu.

- Výhodou je, že nevyžadují žádnou likviditu – obchody se uzavírají virtuálně; likvidita je potřeba pouze pro uhrazení případné ztráty.

- V těchto termínovaných operacích se může točit daleko větší množství peněž, než na spotových trzích. Spekulace s těmito termínovanými obchody mohou vést ke stabilizaci i destabilizaci ekonomik.

Srovnání futures s forwardem

- termínový obchod

- jedná se výhradně o burzovní obchod

- možnost okamžité realizace té přesně opačné operace, která byla uskutečněna na začátku = možnost z trhu utéct a okamžitě inkasovat zisk (ztrátu)

- množství, ve kterém se obchoduje, jsou loty (standardizované jednotky)

- trh je velice likvidní díky standardizaci (soustřeďuje se zde hodně nabídek a poptávek)

- doby splatnosti jsou též standardizované – maturita (dospělost) futures je stanovena přesně (například třetí středa v březnu, červnu, září…)

- musí se složit záloha (margin), což je procento z toho obchodu, který má být uzavřen, margin musí být složen nejčastěji nějakému brokerovi

- zisky nebo ztráty se účtují každý den podle uzavíracího kurzu

Příklad

| den | Kurz FP USD/CAD | margin | bankovní účet klienta |

| 1 – nákup 1 lot CAD (100 000 CAD)Uzavírací kurz | 0,50,49 (ztráta) | 2 000 USD+ 1000 USD | – 2 000 USD- 1 000 USD |

| 2 – Uzavírací kurz | 0,495 (zisk) | – 500 USD | + 500 USD |

| 3 – prodej 1 lot CAD | 0,497 (zisk) | – 200 USD | + 200 USD |

| Uzavření pozice – vrácení zálohy | – 2000 USD | + 2 000 USD |

– 300 USD

Uzavírací cena na konci dne je nižší, a proto je klient povinen doplatit 1 000 USD.

Druhý den nebude uskutečněna žádná operace, uzavíracím kurzem dosáhnu zisku ve výši 500 USD, o což bude snížena záloha.

Třetí den klient prodá 1 lot CAD před uzavíracím kurzem, realizuje zisk ve výši 200 USD, které budou připsány běžný účet a zároveň dojde ke vrácení zálohy.

V konečném součtu klient prodělal 300 USD.

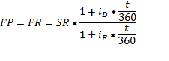

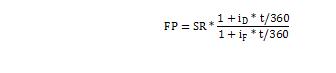

- Kurz futures je stejně kotovaný jako forwardový kurz:

Díky snižujícímu se času do splatnosti (k 0) se v konečné fázi spotový kurz a futures kurz rovnají. Pokud dojde k razantní změně úrokových sazeb, může docházet k vzájemnému křížení kurzů

Jak se lze pomocí futures zajistit proti kurzovému riziku

- zajištění pomocí forvardu bylo jednoduché, protože jeho splatnost lze nastavit podle potřeby

- pomocí futures to není tak jednoduché (vlivem standardizace), lze ale uzavřít svoji pozici v případě potřeby

- podíl úrokových faktorů ve vzorci bude stabilní

Příklad

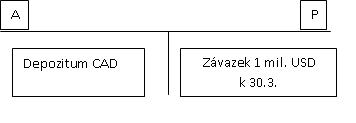

Mám CAD a závazek k 30. 3. činí 1 000 000 USD.

SRUSD/CAD = 1

FPUSD/CAD = 0,95

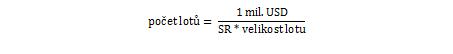

Pokud SR = 1 a velikost lotu je 100.000, počet lotů = 10.

- futures – prodej 10 lotů CAD ke 3. středě v červnu (nakoupím USD)

- ke 30. 3. uzavřu pozici – nákup 10 lotů CAD; SRUSD/CAD = 0,85; FPUSD/CAD = 0,825

- spotový nákup 1 000 000 USD

– mám otevřenou devizovou pozici v dolarech – krátká pozice

– nejdříve si musím určit počet lotů, které chci obchodovat na futures trhu

– prodávám určitý objem CAD, abych následně mohl uzavřít svoji pozici

- prodal jsem 1.000.000 CAD a k budoucímu okamžiku za ně získám 950.000 USD

- uzavírací operace – zpátky jsem nakoupil 1.000.000 CAD za 825.000 USD, čili tento rozdíl dělá 125.000 USD (tj. zisk z futures)

- spotové operace – za 1.000.000 CAD jsem mohl získat 1.000.000 USD, pokud bych uzavřel spotový obchod hned, ale já jsem obchod realizoval až 30. a za 1.000.000 CAD jsem získal pouze 850.000 USD (ztráta z obchodu činí 150.000 USD)

- výsledek – mám pouze ztrátu ve výši 25.000 USD (po sečtení výsledků z obou trhů)

- pokud bych vůbec na spotový trh nevstoupil, ztráta by činila 150 000 USD

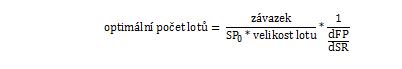

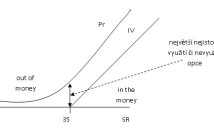

Delta futures

Delta futures je první derivací FP podle SR:

d FP = 0,825 – 0,95 = – 0,125

d SR = 0,85 – 1 = – 0,15

- pokud je zlomek konstantou, pak FP = b*SR; b=FP/SR

- pokud FP zderivujeme podle SR, dostaneme b

- úrokový faktor ale nebude konstantní

- problém je v tom, že nevíme, jaký bude spotový kurz v budoucnu, deltu je proto nutné nějak odhadnout

- aproximace delty futures je založena na předpokladu, že celý zlomek ve vzorci bude konstantní

- počet lotů lze podle vzorce optimálního počtu lotů upravovat co nejčastěji, zajištění proti kurzovému riziku by bylo dokonalé

- – další možností je, že deltu futures odhadneme na základě historických dat, abychom sestavili jednoduchou regresní přímku FP = b0 + b1SR + e a odhadneme parametr b1