Parita úrokových sazeb je novější teorií, než parita kupní síly.

V realitě se od 70. let 20. století zvyšuje volatilita měnových kurzů, proto bylo jasné, že existuje něco, co způsobuje odchylky skutečného měnového kurzu od parity kupní síly (parita kupní síly je tedy považována za jakési dlouhodobé „gravitační centrum“, ke kterému by měnový kurz měl dlouhodobě směřovat). Odchylky devizového kurzu od parity kupní síly vysvětluje právě parita úrokových sazeb.

- V 70. letech byl zrušen brettonwoodský měnový systém a také začíná narůstat objem mezinárodního pohybu kapitálu (tj. roste objem prostředků na finančním účtu platebních bilancí).

- Měnový kurs v krátkém období vysvětluje právě parita úrokových sazeb.

Předpoklady parity úrokových sazeb

- naprosto volný pohyb kapitálu (veškeré transakce na finančním účtu platební bilance probíhají bez omezení)

- investoři hledají maximální výnos bez ohledu na měnu, ve které jsou nenominována daná aktiva (aktiva jsou tedy dokonalými substituty)

- neexistuje žádné riziko daných aktiv

- neexistuje zdanění výnosů z daných výnosů (nebo je stejné ve všech ekonomikách)

Nekrytá parita úrokových sazeb

Mám 1,00 Kč, které umístím na finanční trh – kolik Kč budu mít za rok?

- (1+iD) x 1,00 Kč

Když budu 1,00 Kč investovat v zahraničí, musím tyto peníze převést do měny zahraniční = 1,00 Kč / SR = x jednotek cizí měny. Tuto zahraniční měnu umístím na finanční trh – kolik budu mít za rok?

- (1+iF).(1,00 Kč/SR)

Kolik budu mít za rok, když cizí měnu převedu na měnu tuzemskou?

- (1+iF).(1,00 Kč/SR).

= očekávaný směnný kurz za rok

Pokud výnosnost zahraničních aktiv bude vyšší než domácích aktiv, budu poptávat devizy = cena devizy roste, proto roste kurz SR (přímá kotace) a výnosnost zahraničních aktiv klesá.

Podmínka rovnováhy je tedy:

- (1+iD) x 1,00 Kč = (1+iF).(1,00 Kč/SR).

Nekrytá parita úrokových sazeb:

- po zlogaritmování:

Proměnnou je pouze SR (spot rate – spotová sazba devizového trhu)

- očekávaná změna spotového kurzu zahraniční měny

- je očekávaná změna, tj. existuje zde určitá míra rizika (očekávání – není jisté, že se očekávání naplní) => proto se jedná o nekrytou pozici a nekrytou paritu úrokových sazeb.

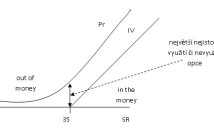

- Krytá pozice – je nutné využít forward:

- očekávaný spotový kurz se nahradí forwardovým kursem FR

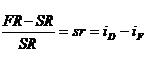

- krytou paritu úrokových sazeb lze vyjádřit takto:

Mezinárodní Fischerův efekt

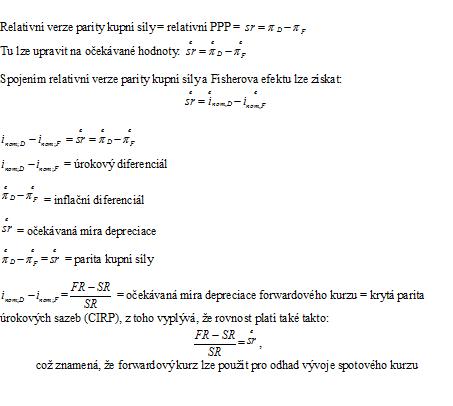

- Syntéza teorie parity kupní síly (PPP) a parity úrokových sazeb (UIRP)

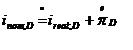

- Fisherův efekt pro uzavřenou ekonomiku

- nominální úroková míra je rovna přibližně reálné úrokové míře plus očekávané míře inflace

- Reálná úroková míra je určena exogenně, a to jako výnosnost kapitálu (marginální produktivita kapitálu snížená o míru depreciace kapitálu) při potenciální úrovni produktu.

- V neoklasické ekonomice je míra inflace „v hlavách lidí“.

- Nominální úroková míra je závislá proměnná.

- Předpokládejme, že v důsledku dokonalé liberalizace trhů zápůjčních fondů je reálná úroková míra ve všech ekonomikách stejná.

- Pro domácí ekonomiku:

- Pro zahraniční ekonomiku:

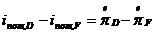

- Rozdílem dostáváme:

- Fisherův efekt pro dvě země

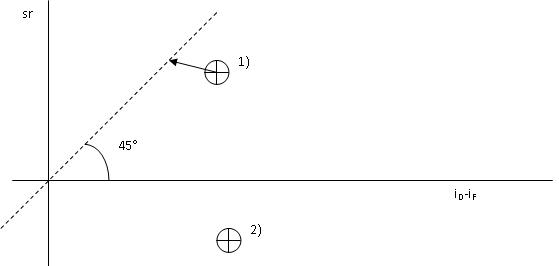

- V případě 1 je domácí úroková míra vyšší než zahraniční, kurs domácí měny apreciuje, ale nikoliv tempem stabilního stavu (tempo apreciace ve stabilním stavu je dáno osou 45°).

- V případě 2 je domácí úroková míra vyšší než zahraniční, avšak kurs domácí měny i přesto apreciuje – je pravděpodobné, že se tento bod bude pohybovat směrem k ose 45°.

Komplexní modely měnového kurzu

- modely spojují někdy krátké a dlouhé období

- jako stavová veličina je chápána peněžní nabídka (množství peněz v ekonomice)

- tyto modely mohou ukázat rozdílné účinky fiskální a monetární politiky na devizový trh

Platebně bilanční přístup k FX a vliv zadlužení

- zadlužení je stavová veličina (dluh je stav)

- v rámci modelu nebude zanedbána žádná část platební bilance

- sr = tempo růstu spotového kurzu

- f(BP) = funkce celé platební bilance (salda platební bilance) – když je saldo platební bilance záporné, měnový kurz poroste (tj. depreciuje)

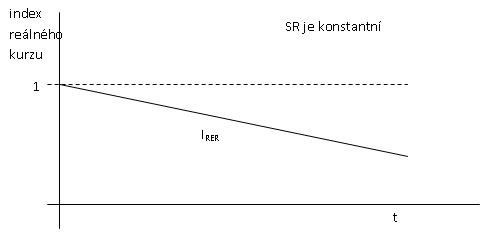

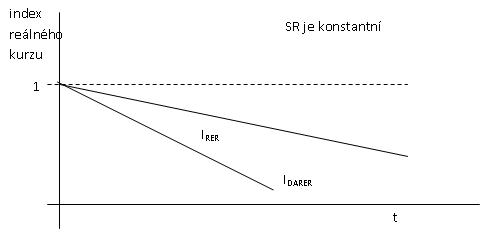

- Pokud do modelu implementujeme stav zahraničního zadlužení, dostáváme „DARER“, tj. dluhově přizpůsobený reálný směnný kurz.

- Vycházíme z předpokladu, že běžný účet < 0 (tj. existuje deficit běžného účtu platební bilance) = roste zahraniční zadlužení země.

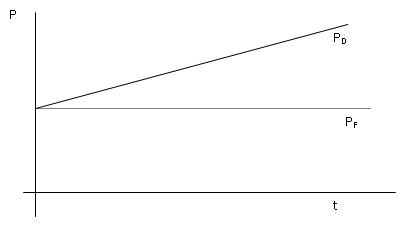

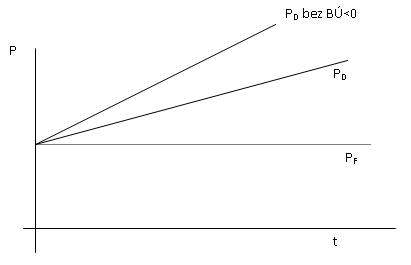

- V případě deficitu běžného účtu nastává příliv zahraničního zboží do ekonomiky, tudíž cenová hladina v ekonomice je nízká (tj. nízká PD).

- PD sice roste, ale roste pomaleji díky zápornému saldu běžného účtu.

- Při deficitu běžného účtu roste zahraniční zadlužení a přijde okamžik, kdy zahraniční věřitele přestanou dané zemi půjčovat. Tím pádem začne klesat import do dané ekonomiky a začne růst domácí cenová hladina (roste rychleji).

- V případě vyrovnané platební bilance by domácí cenová hladina rostla rychleji.

- V okamžiku, kdy se věřitelé rozhodnou již dále nepůjčovat dané ekonomice (ekonomika přestane mít zdroj na financování deficitního běžného účtu), cenová hladina P vzroste skokově z PD na PD bez BÚ<0 a index reálného kurzu z IRER na IDARER (v realitě tyto změny neprobíhají skokově, ale určitým způsobem konvergují k PD bez BÚ<0 a k IDARER).

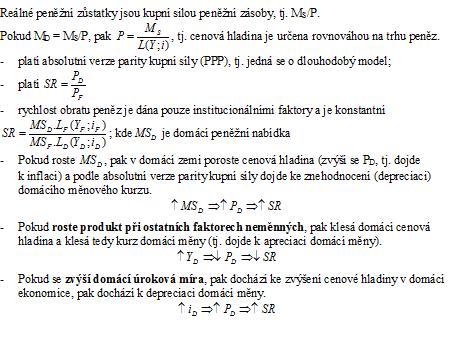

Bilson-Frenkelův model typu flexibilní ceny

- Předpoklady modelu:

- nominální nabídka peněz MS je exogenní – vertikální (dokonale neelastická) – množství peněz v ekonomice je konstantní

- poptávka po reálných peněžních zůstatcích MD = L(Y; i), tj. je funkcí dvou proměnných, a to velikosti důchodu (pozitivní funkce) a úrokové míry (negativní funkce)

- V této koncepci platí, že M.V=P.Y (tj. množství peněz v ekonomice násobené obrátkou peněz je rovno nominálnímu produktu). To lze přepsat na P= M.V/Y, kdy pokud V a Y jsou v krátkém období konstantní, se zvýšení množství peněz v ekonomice projeví pouze růstem cenové hladiny.

- Změny na trhu peněz se tedy přelévají do platební bilance a měnového kurzu.

Vyjádření v keynesiánských tocích

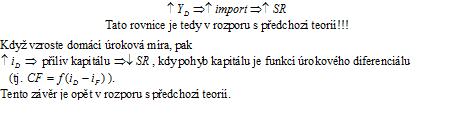

Když vzroste domácí důchod, pak se zvýší import (export se nemění), tj. platební bilance je negativní, a proto domácí měna depreciuje, aby byla obnovena rovnováha.

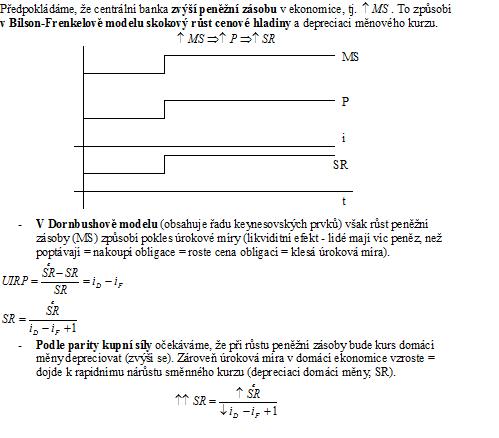

Dornbushův model

Zvýší se peněžní zásoba, ceny se přizpůsobí postupně (existují „cenová rigidita“)

- Dornbushův model je proto nazýván „model přestřelování měnového kurzu.

- Investoři vědí, že dojde ke znehodnocení měny podle parity kupní síly. Aby byla zachována rovnováha na finančním trhu (parita úrokových sazeb), pokles domácí úrokové míry v důsledku toho, že ceny na finančním trhu jsou pružnější než na trhu zboží a služeb, je nutné očekávat apreciaci kurzu.

- Změny v Dornbushově modelu vypadají takto:

- V tomto modelu tedy dojde ke skokové změně peněžní nabídky, důsledkem toho i ke skokové změně směnného kurzu a úrokové míry. Vlivem strnulých cen cenová hladina roste pozvolna, vlivem parity kupní síly bude pozvolna směnný kurz apreciovat (ale už ne na původní úroveň). Úroková míra se bude postupně vracet na svou původní úroveň.

Portfolio přístupy k FX

- domácí a zahraniční aktiva nejsou perfektními substituty (existují mezi nimi rozdíly) – existuje tedy rozdílná výnosnost a rizikovost domácích a zahraničních aktiv

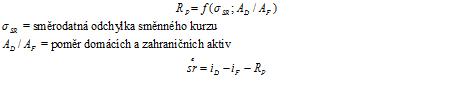

- existuje „riziková prémie“ vyplývající z averze k riziku (RP)

- Riziková prémie má velký význam pro účinnost sterilizačních opatření centrální banky. Pokud například země zažívá velký příliv zahraničního kapitálu (finanční účet platební bilance je kladný; tj. CF>0) a kurz je fixní.

- Bez zásahu centrální banky by tuzemská měna apreciovala, ale centrální banka kurz fixuje, proto bude muset devizy nakupovat (zvýší se peněžní zásoba v tuzemsku; tj.zvýšení M). Zvýšení peněžní zásoby centrální banka zabrání formou „sterilizační opatření“, tj. prodává dluhopisy. Prodejem dluhopisů se peněžní zásoba v tuzemsku vrátí na původní úroveň a zároveň vzroste objem domácích aktiv (tj. snížení M, zvýšení AD).

- Zvýšením objemu domácích aktiv dochází ke zvyšování rizikové prémie (to je vnímáno obdobně jako snížení úrokové míry), a proto příliv zahraničního kapitálu ustane.

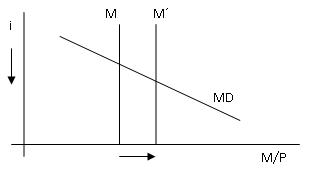

- Kdyby centrální banka neprováděla sterilizaci, pak roste peněžní zásoba, která způsobí snížení úrokové míry a to odstraňuje fundamentální příčinu přílivu kapitálu (sterilizací se vrací peněžní zásoba zpět z M´ na M a úroková míra se stabilizuje).

- Pevné směnné kurzy, autonomní monetární politiky a volný pohyb kapitálu je někdy označováno jako „nemožná trojice“ („imposible trinity“), což vyjadřuje nemožnost dosáhnout všech tří skutečností zároveň. Obvykle je opouštěno od pevného směnného kurzu (centrální banka například vyčerpá své devizové rezervy a je nucena od fixního kurzu upustit).

- Pokud roste peněžní zásoba, pak roste cenová hladina a v monetárním modelu depreciuje měnový kurs (tj.zvýšení M àzvýšení P àzvýšení SR). V keynesiánském modelu klesá úroková míra, roste poptávka po peněžních zůstatcích a měnový kurs apreciuje (tj.zvýšení M à zvýšení i à snížení SR). Je také možné, že růst peněžní zásoby vyvolá růst poptávky po zahraničních aktivech (AF) a tedy depreciaci směnného kurzu.

- Pokud roste peněžní zásoba (M), pak roste i domácí riziková prémie a měna apreciuje.